อ่านรายละเอียดเพิ่มเติม

23.05.2025 05:31 PM

23.05.2025 05:31 PMทองคำอยู่ในระหว่างการแกว่งตัวระหว่างระดับสูงสุดและต่ำสุดในขณะที่ฤดูใบไม้ผลิกำลังจะสิ้นสุดลง สัปดาห์ที่สิ้นสุดในวันที่ 16 พฤษภาคมเป็นสัปดาห์ที่แย่ที่สุดสำหรับโลหะมีค่าเนื่องจากความหวังที่ว่า หลังจากมีการทำสงครามการค้าระหว่างวอชิงตันและปักกิ่ง นโยบายกีดกันทางการค้าของทำเนียบขาวได้ถึงจุดสูงสุดแล้ว ตรงกันข้าม ช่วงห้าวันก่อนถึงวันที่ 23 พฤษภาคมมีแนวโน้มที่จะเป็นสัปดาห์ที่ดีที่สุดของทองคำในรอบอย่างน้อยหนึ่งเดือน ซึ่งเกิดจากความกังวลทางการเงินของสหรัฐฯ ที่เพิ่มขึ้น นักลงทุนต่างพากันแห่ไปสู่สินทรัพย์ที่ปลอดภัย ซึ่งทองคำจะเป็นที่โดดเด่นในบทบาทนั้น

ในสหรัฐฯ จำนวนพันธบัตร Treasury ที่ออกใหม่ได้เพิ่มขึ้นจาก 4.5 ล้านล้านดอลลาร์ในปี 2007 ไปเกือบ 30 ล้านล้านดอลลาร์ในปัจจุบัน ขณะเดียวกัน อัตราหนี้สินต่อ GDP ของชาติได้เพิ่มขึ้นจาก 35% เป็น 100% Moody's คาดการณ์ว่าตัวเลขนี้อาจแตะ 134% ภายในปี 2035 หากวอชิงตันไม่ใช้มาตรการพิเศษเพื่อควบคุมการขยายตัวของตน โดยพิจารณาจากกฎหมายภาษีที่ผ่านในสภาผู้แทนราษฎร Donald Trump ดูเหมือนไม่มีแนวโน้มที่จะดำเนินการใด ๆ เหล่านั้น

ตามรายงานของสำนักงานงบประมาณรัฐสภา มาตรการที่ระบุในกฎหมายฉบับนี้จะขยายตัวขาดดุลเพิ่มเติมอีก 2.7 ล้านล้านดอลลาร์ การจัดหาเงินทุนเพื่อชดเชยการขาดดุลดังกล่าวจะต้องใช้การออกพันธบัตร Treasury จำนวนมาก และนักลงทุนจะเรียกร้องผลตอบแทนที่สูงขึ้น ในสถานการณ์ปกติ การเพิ่มขึ้นของผลตอบแทนพันธบัตรจะกดดัน XAU/USD—แต่ขณะนี้เรากำลังเห็นการขายสินทรัพย์สหรัฐฯ อย่างกว้างขวาง รวมถึงดอลลาร์ ซึ่งทำให้ทองคำโดดเด่น

ไดนามิกส์ของทองคำเทียบกับผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ

ความตึงเครียดทางภูมิรัฐศาสตร์ยังคงสนับสนุนการซื้อทองคำอีกด้วย เบื้องหลังการประชุม G7 ของรัฐมนตรีการคลังและผู้ว่าการธนาคารกลาง รัฐมนตรีการคลังสหรัฐฯ Scott Bessent บอกคณะกรรมการยุโรปว่าสหรัฐฯ เตรียมพร้อมที่จะเข้มงวดมาตรการคว่ำบาตรต่อรัสเซีย เนื่องจากรัสเซียปฏิเสธที่จะยุติความขัดแย้งด้วยอาวุธในยูเครน ในขณะเดียวกัน รายงานข่าวกรองของสหรัฐฯ ระบุว่าอิสราเอลกำลังเตรียมพร้อมโจมตีโรงงานนิวเคลียร์ของอิหร่าน

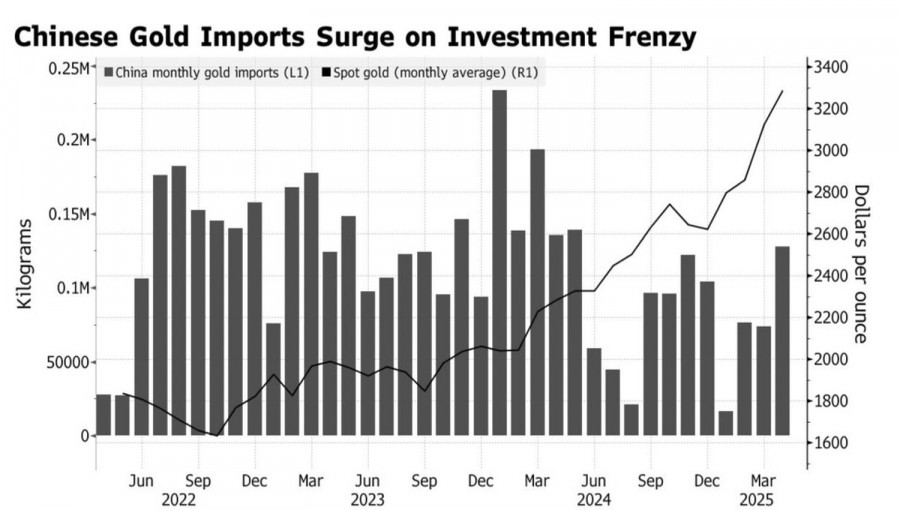

เสริมให้กับภาพรวมในเชิงบวกนี้คือความต้องการทองคำทางกายภาพจากจีนที่เพิ่มสูงขึ้น ในเดือนเมษายน การนำเข้าของจีนพุ่งขึ้นถึง 127.5 ตัน ซึ่งเป็นจุดสูงสุดในรอบ 11 เดือน นี่ยืนยันความเชื่อที่ว่าการฟื้นตัวของราคาทองคำจากขอบล่างของช่วงการรวมกำลังในระดับกลางที่ $3100–$3400 ต่อออนซ์ ไม่เพียงแต่เป็นเรื่องเทคนิคเท่านั้น แต่ยังมีพื้นฐานที่แข็งแกร่งด้วย

พลวัตการนำเข้าทองคำของจีน

นอกจากนี้ การหยุดพักการผ่อนคลายนโยบายการเงินของ Fed อาจจะสิ้นสุดลงในไม่ช้า ตามที่เจ้าหน้าที่ FOMC คุณ Christopher Waller กล่าวว่า หากอัตราภาษีคงที่อยู่ใกล้ 10% ในช่วงผ่อนผัน 90 วันที่ผ่านมา Fed มีแนวโน้มที่จะลดอัตราดอกเบี้ยเงินกองทุนรัฐบาลในช่วงครึ่งปีหลัง ในประวัติศาสตร์ การผ่อนคลายนโยบายการเงินทำให้ดอลลาร์สหรัฐอ่อนลงและสนับสนุนการเพิ่มขึ้นของ XAU/USD ยิ่งสถานการณ์นี้ใกล้เคียงมากขึ้นเท่าไร แนวโน้มทางบวกของราคาทองคำก็ยิ่งดีเท่านั้น

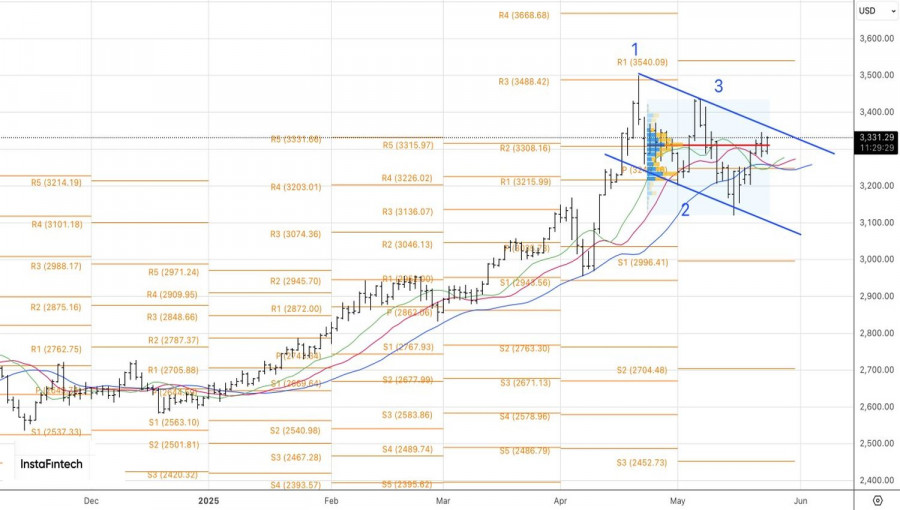

ภาพทางเทคนิค

ในแผนภูมิรายวัน ทองคำได้ทะลุระดับมูลค่าที่คำนวณไว้จากด้านล่าง ซึ่งบ่งชี้ถึงความต้องการซื้อที่แข็งแกร่ง การที่ราคาคงที่เหนือ $3308 ต่อออนซ์ และการทดสอบขอบบนของช่องทางขาลงก่อนหน้านี้สำเร็จ ทำให้เกิดสัญญาณบวก บอกว่าอาจจะถึงเวลาที่จะเข้าสู่ตำแหน่ง Long อีกครั้ง

You have already liked this post today

*บทวิเคราะห์ในตลาดที่มีการโพสต์ตรงนี้ เพียงเพื่อทำให้คุณทราบถึงข้อมูล ไม่ได้เป็นการเจาะจงถึงขั้นตอนให้คุณทำการซื้อขายตาม